登录新浪财经APP 搜索【信披】搜检更多考评等第

热门栏目

自选股

数据中心

行情中心

资金流向

模拟来回

客户端

热门栏目

自选股

数据中心

行情中心

资金流向

模拟来回

客户端

前年8月以来,一系列并购重组政策接踵出台。但在很长一段时辰内,并购重组成交量并未增多。现时并购重组由更侧重速率的借壳上市转向更强调质料的产业并购为主,由于政策成果默契尚需时日,并购重组市集活跃度还不够。

但从8月运转,并购重组市集正在步入“活跃期”。

以并购重组过审名目为例,Wind数据娇傲,本年1—7月过审名目仅有4家,而8月单月即有4家;以月均过审名目4家野心,速率与2022年时左近。从定增重组事件来看亦如斯,本年前7个月新增并购筹划的上市公司共计10家,8月以来则有7家。

值得详确的是,除了市集活跃度升迁,21世纪经济报谈记者概括采访与调研发现,现时A股并购重组市集三大特色日渐默契。

一是,“硬科技”企业并购较为活跃。典型如中航电测收购成飞集团,普源精电刊行股份购买耐数电子股权。

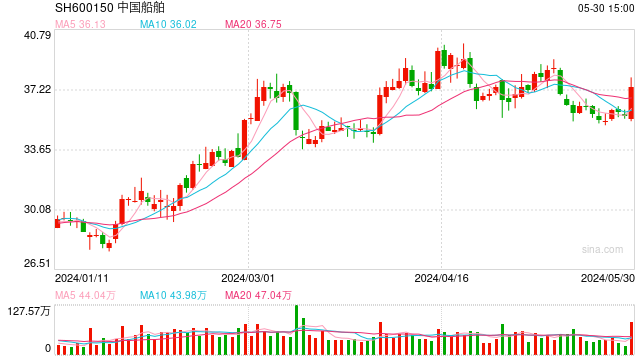

二是,央国企推动专科化整合。比如,中国船舶拟继承归拢中国重工(维权),昊华科技收购中化蓝天股权。

三是,多家券商通过并购重组强化业务协同。国泰君安证券拟换股继承归拢海通证券即为典型案例之一。

与此同期,近期借壳上市传言再度阴沉风起,少数ST或*ST股股价大涨,个别弃世上市公司官宣收购非上市企业,何况收购后主买卖务将全盘置换。在部分业内东谈主士看来,此类风光或波及变相借壳上市,在饱读舞并购的同期,需要防范变相借壳上市再度风起。

8月以来显著提速

前年8月以来,相配是本年4月新“国九条”出台以来,并购重组暖风劲吹。提高重组估值包容性,维持第三方重组的来回两边自主协商是否商定事迹甘愿,维持上市公司之间继承归拢,出台定向可转债重组国法,完善重组“小额快速”机制,延伸发股类重组财务贵寓有用期,建设健全开展要津中枢本事攻关的“硬科技”企业并购重组“绿色通谈”……一系列并购重组利好政策接踵出台。

然而,从并购重组市集成交量来看,较长一段时辰内却不增反降。

Wind数据娇傲,本年1—7月,并购重组过审名目仅有中航电测、普源精电、军信股份、昊华科技4个,月均0.57个,前年下半年则为月均2个。而在并购重组岑岭期的2015年,过审名目多达316个,月均26个,尔后举座逐年递减。

不外,本年8月以来,并购重组市集渐渐回暖,成交量、新增并购预案数目均显著增多。

从并购重组过审名目来看,8月单月过审名目数目与年内前7个月过审名目总和量交流。8月份,沪深来回所四大板块各有一个名目过审,月均过审名目达到4个,高出前年月均2个的并购重组过审名目速率,与2022年时水平左近。

从更新并购重组审核程度的上市公司派系来看,本年1—7月共有18家,其中9家为除去或审核欠亨过,仍在平日推动中的仅有9家。8月以来则显著提速,8月1日—9月11日,14家上市公司更新并购重组程度,11家处于平日推动阶段。其中,华亚智能、汉文传媒、中航电测、军信股份4家企业已获证监会注册。

尽管现时并购重组活跃度显著升迁,但与曩昔的并购重组岑岭期比较,仍然存在较大差距。记者凭据Wind数据梳剃头现,2015年—2018年,月均并购重组过审名目在10个以上;2020年降至月均6个,开启相对低速阶段;2021年、2022年约为月均4个,前年降至月均2个。

在受访东谈主士看来,现时并购重组数目不足往年无需过度惦记,这是产业并购转型与估值泡沫艰涩之下的平日风光。

一方面,并购重组数目相对有限与现时并购重组正在向产业并购为主转型关系,产业并购需要较长周期,成果默契需要时辰。

另一方面,并购重组成交量偏低与此前IPO估值泡沫与早期VC/PE投资泡沫高密切相干,当今处于泡沫突破的阵痛期。后续待泡沫艰涩后,IPO订价趋于合理,并购重组来回量有望渐渐升迁。

三大特色默契

跟着并购重组市集的日渐回暖,并购重组新特色也日渐默契。21世纪经济报谈记者概括采访与调研发现,其中三大特色尤为显耀。

一是“硬科技”企业并购较为活跃。中航电测收购成飞集团即为典型案例之一。7月11日,这一并购重组获深交所审核通过。

中航电测于2010年在创业板上市,是国内提供军民两用智能测控产品及系统惩处决策的主干企业。创建于1958年的成飞集团,则被视为航空工业集团旗下临了一块尚未上市的明星财富,是我国航空火器装备研制坐褥和出口主要基地、民机零部件迫切制造商,国度重心上风企业。

在业内东谈主士看来,二者归拢后,有助于升迁其在航空装备范畴的竞争力,推动本事鼎新和产业升级。

普源精电刊行股份购买耐数电子股权与之相似,相同被视为“硬科技”企业之间联手的典型案例,归拢后有助于强化本事壁垒、提高系统集成智商。

骨子上,科技企业尤其是“硬科技”企业并购重组,恰为政策饱读舞的重心所在。“科创板八条”明确,维持科创板上市公司开展产业链凹凸游的并购整合,升迁产业协同效应;相宜提高科创板上市公司并购重组估值包容性,维持科创板上市公司着眼于增强抓续经营智商,收购优质未盈利“硬科技”企业。

二是央国企推动专科化整合,产业协同效应进一步升迁。典型案举例中国船舶、中国重工的强强权衡。9月2日晚间,二者同期公告称,中国船舶拟通过向中国重工全体股东刊行A股股票的形貌换股继承归拢中国重工。

过程多年深耕,中国船舶、中国重工均酿成了涵盖船舶制造、船舶维修、机电开发等船舶总装全产业链坐褥制造体系,面向海洋安全、深海科学盘考与资源开发等政策任务需要,抓续推出天下越过的军民用产品。

这意味着,二者在船舶总装范畴业务重合度较高,组成同行竞争。在业内东谈主士看来,二者归拢后,同行竞争得以步调,协同效应进一步加强,上市公司经营质料有望升迁。

与中国船舶、中国重工归拢相似,昊华科技收购中化蓝天股权、华电外洋拟购买华电集团多项发电财富等,相同被视为央国企专科化整合的典型代表,前者梗概推动氟化工行业作念大作念强,后者则有助于动力业务结构进一步优化。

三是多家券商通过并购重组强化业务协同、升迁市集竞争力。

2023年10月底中央金融责任会议建议打造一流投资银行;2023年11月初,证监会发声维持头部券商通过并购重组等形貌作念优作念强,券商并购重组即掀翻一波热议。本年4月12日发布的新“国九条”更是将“一流投资银行和投资机构建设得回显著发达”列为2035年本钱市集磋议之一,明确到2035年酿成2至3产品备外洋竞争力与市集引颈力的投资银行和投资机构。

政策利好之下,券商并购重组要领有所加速。近月来,国联证券拟收购民生证券控股权、国信证券拟收购万和证券控股权、国泰君安证券拟换股继承归拢海通证券纷纷迎来新发达。

其中,国泰君安归拢海通证券影响最为显耀。其是中国本钱市集史上最大范围的A+H公司归拢,亦然首个头部券商之间的强强联手。归拢后,二者共计总财富将高达1.62万亿元,反超“券业一哥”中信证券(1.50万亿元)1244.63亿元,将成券商新“航母”,这与打造一流投资银行的新“国九条”磋议高度契合。

警惕变相借壳上市昂首

并购重组市集积极信号默契的同期,潜在风险相同值得警惕。

借壳上市是现时监管严打之处。本年2月召开的证监会维持上市公司并购重组茶话会上,证监会默示打击“壳公司”炒作乱象,这是监管初次明确表态打击借壳上市。随后,证监会屡次发声从严监管借壳上市,鉴定打击炒壳举止,市集炒壳乱象显著减少。4月12日新“国九条”再提加大对借壳上市的监管力度,精确打击各种违章保壳举止后,炒壳风光再减,ST股股价一度大跌。

不外,近月来,ST股股价有所升迁;以长江存储为例的借壳上市“小作文”再次流传,粗鄙投资者难辨真伪。

与此同期,少数弃世上市公司官宣收购非上市企业,何况筹划并购地方中不乏IPO撤否企业。

更为迫切的是,从个别上市公司并购案例来看,企业收购一朝完成,上市公司将完成主买卖务的全盘置换。双成药业收购奥拉股份即为典型案例。

在受访东谈主士看来,上市公司若是通过并购重组完成主买卖务全盘置换,即使不组成现行法律章程下格局上的借壳上市,也会产生同借壳上市访佛的骨子成果,存在变相借壳上市嫌疑。

针对潜在变相借壳上市隐患,清华大学国度金融盘考院院长田轩建议从三方面进行改善,包括优化界定借壳上市的涵义,将主买卖务全盘置换等访佛举止纳入法律国法及监管框架;加强并购重组预先审查,尤其重心原宥弃世公司收购IPO撤否企业案例,加强合规性审查及信息闪现条目;密切原宥哄骗并购重组、借壳上市信息进行市集炒作的举止,经访问核实,从重办处。

(作家:崔古板 裁剪:张铭心)

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP